华润三九:近年来总体毛利率有所下降主要受业务结构影响,预期未来毛利率水平

2024-04-08 23:15 来源:证券之星 阅读量:8188

华润三九:近年来总体毛利率有所下降主要受业务结构影响,预期未来毛利率水平趋稳并有提升空间)

华润三九医药股份有限公司4月8日发布公告称,公司于4月2日召开了2023年度业绩说明会。在会议上,华润三九透露,近年来公司总体毛利率有所下降主要是受到业务结构的影响,如新并购的昆药集团包含毛利率水平较低的商业流通业务。国药业务近年来持续丰富业务组合,补充了毛利率水平较低的饮片业务。处方药业务受到集采政策影响,毛利率有一定下滑。预期未来公司毛利率水平趋于稳定并有一定提升空间,在于昆药商业流通板块长期会做剥离,同时集采对于处方药业务影响趋于稳定。

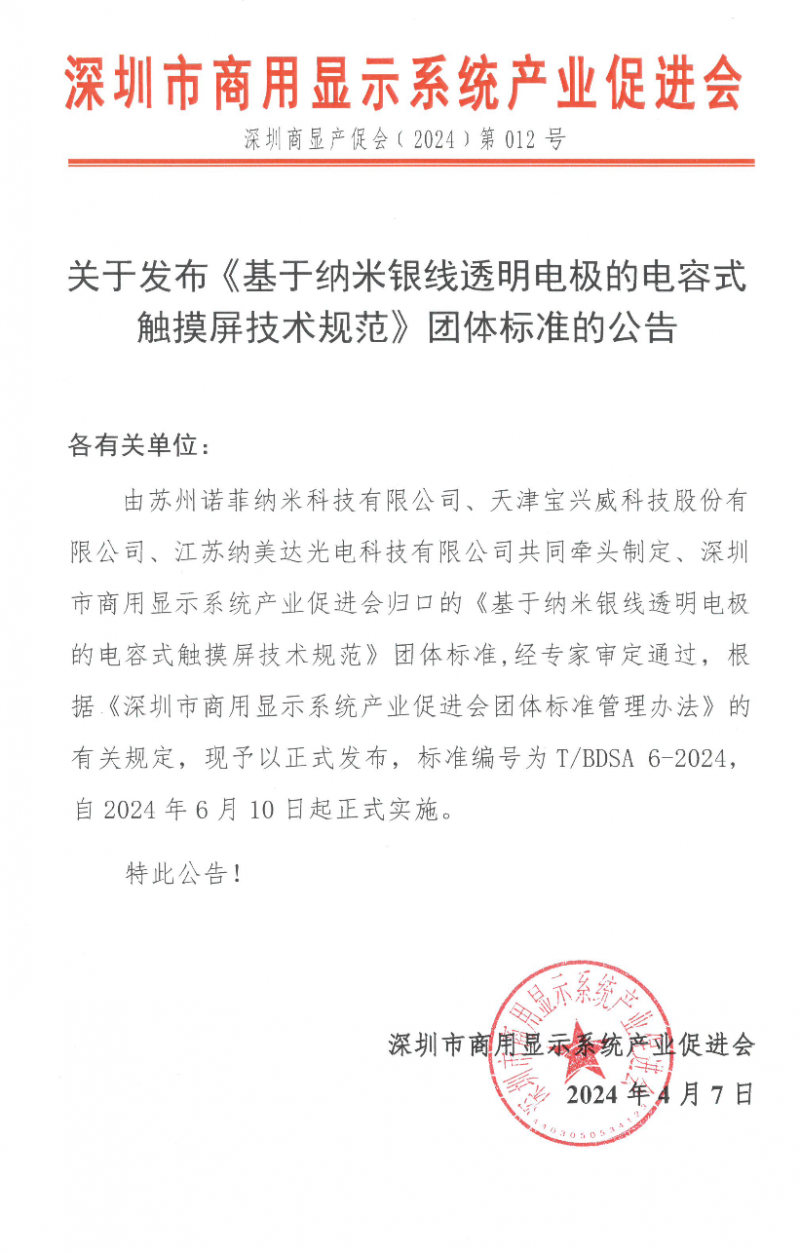

华润三九公告截图

华润三九向投资者介绍了公司未来的分红趋势和策略规划。公司非常重视股东回报,2023年,公司拟定的权益分派方案为每10股派送现金15元,合计派送现金14.82亿元元,占公司实现的归属上市的公司股东净利润51.96%,同时以资本公积金向股东每10股转增3股。过去几年公司持续提升分红比率,从20%持续提升至50%左右,并积极响应国资委和证监会对上市公司高质量发展的要求,制定并发布了质量回报双提升的行动方案,后续会围绕已公布的方案推进公司质量和回报的双重提升。未来随着公司业绩的持续提升,希望为股东创造更好的回报、更大价值。

投资者询问,公司后续进一步在外延并购上的考量和规划?华润三九表示,公司并购主要围绕战略开展,CHC业务围绕新品牌、新技术、新产品布局,处方药领域围绕“3+N“推动并购工作。随着医药工业集中度不断提高,在未来战略期围绕战略的并购会持续开展。

目前线上渠道的打造情况方面,华润三九透露,公司高度重视数字化发展,制定了“十四五”数字化战略,分为夯实、速赢、突破三个阶段。这几年公司线上业务进展良好,表现可圈可点,未来1-2年是寻求突破阶段。公司希望线上业务能从十四五初期占比不足3%提升到10%左右。目前公司线上B2C业务加上O2O业务占比已超过10%,其中B2C业务大概占比5%左右。未来突破阶段线上比例有望进一步提升。

华润三九还向投资者介绍了公司生产经营方面的情况。2022年底疫情放开后,公司感冒呼吸品类产品一直处于较高需求。公司感冒药原有产能相对充分,由于高位需求,产能面临一定压力。对此,公司前瞻性布局,陆续开展扩产安排,在郴州建立了华南生产基地,2023年4季度正式投用,后续一定程度上能够缓解感冒药的产能瓶颈。

公司CHC健康消费品业务相对合理的库存水平是2-3个月左右。2023年感冒、流感高发,导致感冒药渠道库存水平偏低,对公司供应链和库存精细化管理均提出较高要求。目前来看,公司供应能够满足消费者需求。

公司CHC业务作为公司核心业务,希望做到全域布局,全面领先。在持续巩固感冒、胃肠、皮肤品类优势地位的同时,骨科天和系列、儿童维矿领域澳诺业务都在推进大品种向大品类的拓展工作。大健康业务也将继续围绕核心品种进行拓展。银发健康的赛道将主要由昆药主攻,近期昆药集团发布了“777”品牌,希望777代表三七产业,代表三七软胶囊,华润圣火和昆药集团目前三七产品的品牌分别为“777理洫王”和“777络泰”,未来也将重点深挖三七产业链的学术价值。CHC领域在践行全域布局的过程中发现很多值得期待的机会,公司定将全力以赴。

今年来医药行业陆续出台一系列政策致力于推动行业高质量发展。公司处方药业务制定了“3+N”管线策略,处方药业务2024年具备一定机会推动业务实现较好发展。

关于CHC业务以及处方药业务2024年不同板块预期,华润三九称,2024年预期医药健康产业仍呈现颇多机会,预计公司2024年营业收入将实现双位数的增长,净利润将匹配营收增长水平。具体到各业务板块来看,CHC业务中感冒呼吸品类近几年受疫情、流感高发影响增长快速,公司也将持续把握机遇,预期2024年上半年有望延续相关态势,下半年需要持续动态观察,公司也将继续保持谨慎乐观态度。处方药业务包含中药处方药和国药业务两部分。展望2024年,处方药业务方面,公司将强化学术引领,加大研发投入,丰富产品线,推动业务实现良好增长。配方颗粒业务方面,希望能实现恢复性增长并积极应对未来业务可能面临的集采影响。昆药集团围绕未来5年战略目标持续推动实现较快增长。以上,希望公司在2024年能够把握住机遇,推动业务实现高质量发展。

谈及公司2023年毛利率变化原因及2024年毛利率变化趋势展望,华润三九透露,2023年公司整体毛利率是53.24%,基本保持稳定,剔除昆药并表影响,华润三九原有业务存量的毛利率保持稳定。公司核心CHC业务市场地位持续巩固,毛利率水平提升,CHC业务毛利率高于公司平均水平。公司高度关注毛利率指标,近年来公司总体毛利率有所下降主要是受到业务结构的影响,如新并购的昆药集团包含毛利率水平较低的商业流通业务。国药业务近年来持续丰富业务组合,补充了毛利率水平较低的饮片业务。处方药业务受到集采政策影响,毛利率有一定下滑。预期未来公司毛利率水平趋于稳定并有一定提升空间,在于昆药商业流通板块长期会做剥离,同时集采对于处方药业务影响趋于稳定。近年来,公司总体费用率控制较好。2018年以来销售费用率持续下降,2023年销售费用率为28%,未来公司也会持续优化销售费用率水平。综合毛利率和销售费用率两个指标看,由于销售费用率下降更快,公司利润水平逐年提升。

华润三九还向投资者介绍了配方颗粒未来行业变化趋势。配方颗粒业务近两年经历了政策的变化,即实施新国标推动标准化并推行集采。推动国标时,考虑到产品的复杂性等因素,公司此前预期国标品种达到300个左右有望推动配方颗粒集采,但是目前来看集采推行快于公司此前预期。由于集采较早推行,公司也相应对业务未来发展做了一定修正安排。配方颗粒市场未来可能是一个竞争比较激烈、毛利相对降低、经营模式也在不断演进的市场,需要企业具备一定的全产业链运营能力和精细化管理,原来的六家试点企业在产业链技术环节等方面具备一定的先发优势。公司也在持续构建全产业链管理能力,培育竞争优势,希望在长期竞争中胜出。

华润三九透露,2023年药材价格经历一波快速上涨,今年个别品种也存在价格上涨情况,对制造端造成一定压力。三九应对:1、制定适当的采购策略,如围绕大品种开展一定战略库存备货管理;2、如原材料成本涨幅较大,会在综合考虑消费者需求和股东利益的基础上,采取平衡成本的价格调节举措。

读创财经综合

审读:孙世建

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。